La Teoria del Portafoglio è una pietra miliare nella finanza moderna che ha cambiato il modo in cui gli investitori comprendono e affrontano il rischio e il rendimento nei loro portafogli.

E’, sicuramente, la nostra preferita assieme alla Strategia Long Short Equity di cui abbiamo trattato per il trading di borsa.

Sviluppata da Harry Markowitz nel 1952, questa teoria del portafigli si basa su principi fondamentali di diversificazione e gestione del rischio.

In questo articolo, esploreremo i principi chiave della Teoria del Portafoglio e come essa ha plasmato il settore degli investimenti. Scopriremo inoltre come diversi esempi pratici possono illustrare l’applicazione di questa teoria nel mondo reale.

La Teoria del Portafoglio: Diversificazione e Riduzione del Rischio

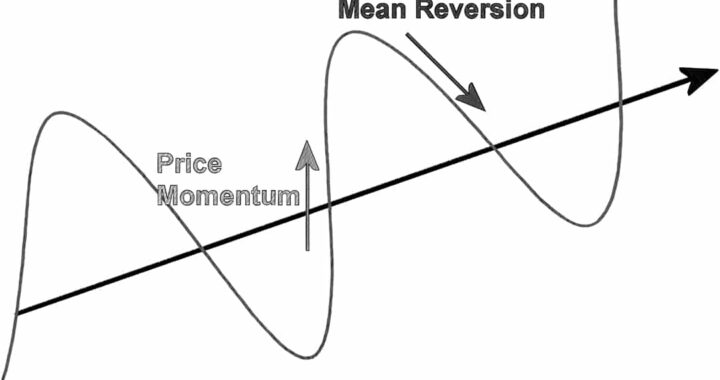

La Teoria del Portafoglio si basa sul concetto di diversificazione, ovvero l’atto di distribuire gli investimenti su un ampio spettro di asset finanziari. La diversificazione mira a ridurre il rischio associato ad ogni singolo investimento nel portafoglio. In altre parole, non mettere tutte le uova in un solo cesto.

I Benefici della Diversificazione

Gli investitori che creano portafogli diversificati possono ottenere due principali benefici:

- Riduzione del Rischio Specifico: Investendo in una varietà di asset, si riduce il rischio specifico associato ad ogni singolo investimento. Se una particolare azione o attività subisce una perdita, altre componenti del portafoglio possono compensarla, riducendo l’impatto delle singole perdite sull’intero portafoglio.

- Rendimento Migliore nel Lungo Termine: La diversificazione può contribuire a raggiungere un rendimento più stabile e consistente nel lungo periodo. Anche se alcune attività nel portafoglio potrebbero avere rendimenti inferiori in un determinato periodo, altre potrebbero avere prestazioni superiori, bilanciando il rendimento complessivo.

Il Ruolo della Gestione del Rischio nel Portafoglio

Oltre alla diversificazione, la Teoria del Portafoglio sottolinea l’importanza della gestione del rischio per ottenere un equilibrio tra rendimento e volatilità.

Definire la Tolleranza al Rischio

Prima di creare un portafoglio, gli investitori devono comprendere la loro tolleranza al rischio. Alcuni investitori sono più avversi al rischio e preferiscono un portafoglio più conservativo con una maggiore presenza di obbligazioni e asset stabili. Altri investitori con una maggiore propensione al rischio possono optare per portafogli più aggressivi con una maggiore esposizione alle azioni.

La Frontiera Efficiente

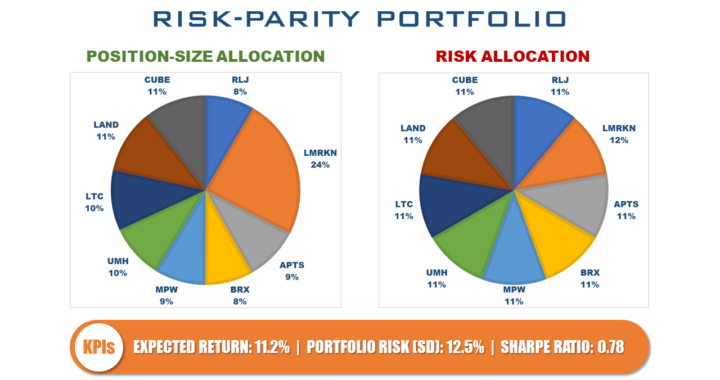

La Teoria del Portafoglio introduce anche il concetto di “Frontiera Efficiente”, che rappresenta la combinazione ottimale di asset che massimizza il rendimento atteso per un dato livello di rischio. La Frontiera Efficiente aiuta gli investitori a trovare il bilanciamento migliore tra rischio e rendimento per soddisfare le loro esigenze e obiettivi finanziari.

Alcuni Esempi Pratici dell’Applicazione della Teoria del Portafoglio

Esempio 1: Portafoglio Azionario e Obbligazionario

Un investitore vuole creare un portafoglio bilanciato tra azioni e obbligazioni. Considerando il suo orizzonte temporale e la tolleranza al rischio, decide di allocare il 70% del portafoglio in azioni e il restante 30% in obbligazioni. Questa combinazione mira a ottenere un equilibrio tra il potenziale di crescita offerto dalle azioni e la stabilità fornita dalle obbligazioni.

Esempio 2: Diversificazione Internazionale

Un altro investitore desidera diversificare il suo portafoglio con esposizione internazionale. Decide di allocare parte del suo portafoglio in azioni di aziende estere, oltre alle azioni nazionali. Questo aiuta a ridurre il rischio associato al solo mercato nazionale e a cogliere opportunità di crescita nei mercati esteri.

La Teoria del Portafoglio ha cambiato il modo in cui gli investitori affrontano il rischio e il rendimento nel settore degli investimenti. Attraverso la diversificazione e una gestione oculata del rischio, gli investitori possono creare portafogli adattabili e bilanciati per raggiungere i propri obiettivi finanziari.

Gli esempi pratici dimostrano come la Teoria del Portafoglio può essere applicata nel mondo reale per creare portafogli efficienti e stabili nel lungo termine.